News お知らせ

住宅ローンを共有名義にするメリット・デメリットを解説!

住宅ローンを契約する際、夫婦・親子の「共有名義」で契約できることはご存知でしょうか。

当初は単独名義で考えていたが、借入金額を増やすために共有名義を勧められた方もいらっしゃるのではないでしょうか。

共有名義で住宅ローンを組むことで、税金の控除が大きくなる可能性があります!

もちろんメリットだけではなくデメリットもあるため、それを踏まえた上で単独名義とどちらが良いか選べるといいですね。

今回は、そんな住宅ローンの共有名義について解説。

住宅ローンを夫婦共有名義で契約した場合のメリットやデメリット、単独名義との違い、夫婦で住宅ローンを契約する場合の組み方もご紹介します。

1. 「共有名義」の住宅・不動産とは

住宅・不動産を購入・建築する際、一般的に住宅の所有者や抵当権の有無など不動産の情報を法務局に記録します。これを登記と言いますが、複数名の所有者を登記することもできます。住宅の所有者を1名で登記する場合を単独名義、2名以上で登記する場合を共有名義と言います。

共有名義は、夫婦や親子で資金を出し合い、住宅・不動産を購入した場合などで行われます。単独名義とは異なり、1つの不動産に対して複数名が関わるため、単独名義とは異なるメリットやデメリットがあります。

2. 住宅ローンを共有名義にするメリット・デメリット

住宅ローンを共有名義にするメリット・デメリット

住宅ローンを共有名義にするメリットとデメリットをそれぞれご紹介します。

【メリット1】借入額を増やせる

住宅ローンでの借入金額は名義人の収入を基準に上限が決まりますが、共有名義では2人分の収入が基準になるため、借入額の上限が上がります。

購入物件の予算を上げたり、最初に準備する自己資金を減らしたりすることができるでしょう。

【メリット2】2人それぞれ住宅ローン控除を受けられる

共有名義は、借入金額を増やすためではなく、住宅ローン控除を効果的に活用するために利用することもできます。夫婦の共有名義で住宅ローンを組んでいれば、名義人それぞれが住宅ローン控除を受けることが可能に。

デメリット

住宅を共有名義で取得する場合のデメリットを3つ紹介します。共有名義を希望する場合は、デメリットも理解しておき、対策できるものは事前に対策しておきます。

売却する際の手間がかかる

将来、共有名義の住宅を売却するかもしれません。自分の持分だけを、共有者の同意なく売却することはできます。しかし、共有者は別の第三者と住宅を共有することになり、現実的ではありません。

共有名義の住宅・不動産を売却する場合は売却前にどちらか一方の単独名義とするか。

共有名義のまま売却する場合は、共有者全員の売却する意思が必要で、一人でも反対する人がいた場合、不動産全体を売ることが出来なくなってしまいます。不動産売買契約書には、共有者全員の署名と捺印が必要となり、単独名義と比べると、手続きは面倒です。売却に同意していなければ説得する必要があり、売却まで時間がかかるのもデメリットとなります。

具体例を挙げると、夫婦が離婚してしまった場合、仮に夫がマイホームの売却を希望していても、共有名義人である妻が反対して住み続けることを主張した場合、売ることができなくなります。

どちらか一方に、持分を贈与するか、共同名義のまま第三者に売却することのどちらかになるでしょう。持分についてだけでなく、住宅ローンの返済方法についても検討する必要があります。

なお、離婚による財産分与で贈与をする場合、原則、贈与税は非課税となります。

共有名義者の収入が0になってもローンの支払いが続く

共有名義で住宅ローンを組んだ場合、たとえば妻が出産や介護で退職してしまったときでも、住宅ローンの支払いはそのまま続きます。また、退職すれば収入がなくなるため、所得税は発生しません。そのため、メリットとなっていた住宅ローン控除を受けられなくなります。

3. 住宅ローンの組み方とその際の住宅ローン控除

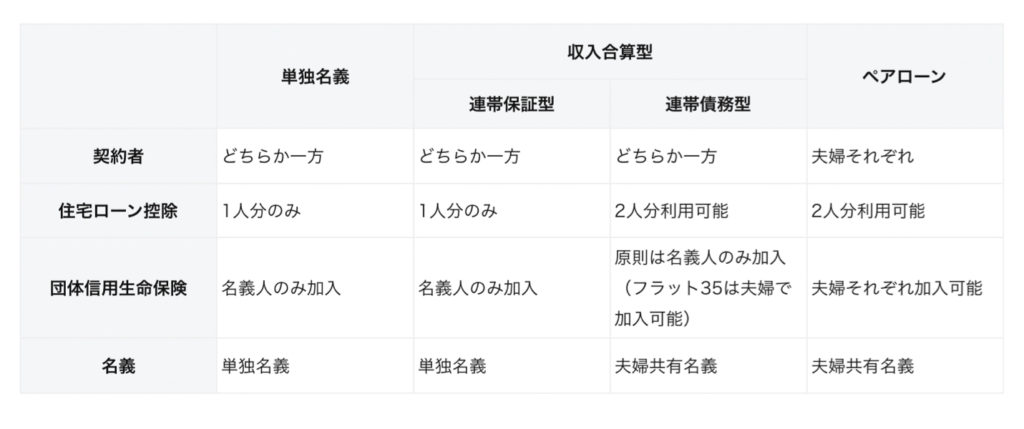

住宅ローンを契約する際の組み方には、先程お話しした「単独名義」のほか、共有名義を含む3つのパターンがあります。

それぞれ、住宅ローン控除がどうなるのかを解説します。

※夫がメインの名義人として説明します。

夫単独名義

夫が1人で借入れる「単独名義の住宅ローン」は1人分の収入で金融機関の審査を受けることから、夫婦2人で組むときよりも借入可能額は低くなります。所有権も夫のみの単独名義です。妻の持分はないものの、妻にローン負担が課せられない点はメリットです。

また、住宅ローンの借入時に夫は団信に加入します。万が一夫が亡くなったとしても保険金で残債が相殺されるため、残された妻が借金を背負う必要がない点もメリットの1つです。

将来妻が専業主婦になる予定がある、夫の収入だけで希望額を借りられる場合は、単独名義の住宅ローンを選ぶとよいでしょう。

連帯保証型

住宅ローンの名義人は夫だけれども、妻を連帯保証人にすることで妻の収入を合算して審査を通す方法です。

あくまでも債務者は夫のみであるため、合算できる妻の収入は半分ほどですが、この場合の妻は連帯保証人のため、月々の返済義務がない点はメリットといえますが、住宅ローン控除を利用できるのは夫だけです。

夫が返済困難な状況に陥ったときは、連帯保証人である妻に返済義務が発生する点には注意が必要です。

また、連帯保証型のローンは夫婦の収入を合算するとはいえ、名義人はあくまでも夫です。不動産も夫の単独名義となり、妻に持分はありません。団信に加入できるのも夫だけであり、たとえ妻が亡くなってもローンは残ります。

妻が将来仕事を辞める可能性がある、妻が契約社員かパートで安定性がない、夫の収入のみではローンが通らないなどの場合は、連帯保証型の住宅ローンを選ぶとよいでしょう。

連帯債務型

1つの住宅ローン契約に対して、夫婦2人が共有名義で債務者になる方法で、住宅ローンの共有名義は「連帯債務型」のことを差すことが多いです。

夫・妻の収入をそれぞれ100%合算して審査対象となります。

夫婦がそれぞれの責任においてローンを返していくしくみのため、夫婦ともに住宅ローン控除を受けられる点はメリットです。

団体信用生命保険の加入は1人のみのことが多いですが、夫婦2人とも加入できる住宅ローン商品も登場しています。団信に加入していない妻が亡くなった場合は残債が完済されず、夫が債務を負わなければなりません。

妻の収入は安定しているが負担を軽減したい、家を夫婦共有名義にしたい方は、連帯債務型の住宅ローンを選ぶとよいでしょう。

ペアローン

1つの物件に対し、夫婦がそれぞれ別々の住宅ローンを組む方法です。

住宅ローンは2本ということになり、この際にはお互いがお互いの連帯保証人となります。

それぞれが住宅ローンの名義人なので、団体信用生命保険にも加入でき、住宅ローン控除もそれぞれが受けられます。

物件の共有持分に関しても負担割合に応じて共有となります。

住宅ローンを2本契約するので、手数料や契約の手間が2倍になってしまうのがデメリットですが、返済期間や返済方法などを別々に設定することもできます。

妻に安定した収入があって仕事を辞める気がない、借入額を増やして希望の家を購入したい、家を夫婦共有名義にしたい方はペアローンを選択するとよいでしょう。

4. まとめ

●住宅ローンの共有名義とは夫婦2人の収入を合算して住宅ローンの審査を通し、2人の名義で住宅ローンを契約することです。購入物件の所有権も費用の負担割合に応じた共有割合になります。共働き家庭が増え、共有名義での住宅ローン契約も増えています。

●住宅ローンの共有名義とは夫婦2人の収入を合算して住宅ローンの審査を通し、2人の名義で住宅ローンを契約することです。購入物件の所有権も費用の負担割合に応じた共有割合になります。共働き家庭が増え、共有名義での住宅ローン契約も増えています。

●住宅ローンを共有名義にするメリットは、借入金額の上限が上がる、住宅ローン控除を2人でそれぞれ受けられる、相続税を抑えられるという点。デメリットは、片方の収入が減ると返済が苦しくなること、売却に手間がかかることで。

●住宅ローンの組み方パターンには単独名義、連帯保証型、連帯債務型、ペアローンがあります。住宅ローンの共有名義は「連帯債務型」のことを差すことが多いです。ペアローンの場合も不動産の所有権は共有名義になります。

住宅ローン等について物件担当にお問合せください。

新潟エリアの物件はこちら ⇦クリック